La salida a bolsa de clubes de fútbol y sociedades anónimas deportivas

Publicaba palco23 el pasado 1 de febrero[1], que el RCD Espanyol se convertiría en el primer club de la Liga Nacional de Fútbol Profesional (en adelante, “LaLiga”) que cotizase en bolsa, así como el primer club europeo en hacerlo en el mercado de Hong Kong. Se desconoce, sin embargo, el estado actual de dicha operación, la cual, a priori, se encontraba bastante avanzada, aunque todavía a la espera de recibir los permisos definitivos de las autoridades correspondientes en el mencionado país asiático.

Dicho esto, según algunas informaciones[2], LaLiga ya trabaja desde el año pasado con otros clubes de fútbol y sociedades anónimas deportivas (en adelante, “SAD”), así como con distintos bancos de inversión, en relación con la preparación de sus potenciales salidas a bolsa en España. Según el presidente de LaLiga, Javier Tebas, “todos los clubes de primera división cumplen los requisitos para salir a bolsa” y “en 2020, habrá algún club en bolsa”. A juicio de la patronal del fútbol español, en el marco de la ansiada profesionalización del sector, la salida a bolsa de algún club o SAD aportaría, sin duda, mayor transparencia al sector, la consecuente credibilidad de sus actores, así como la posibilidad de obtener un mayor número de recursos. Además, probablemente, la salida de un primer club o SAD implicaría que otros se “animasen” también a dar el paso. Y es que la salida a bolsa es una fórmula de financiación poco explorada en el fútbol europeo, ya que plantea ciertas dificultades que ahora se detallarán y, de ahí que ningún equipo de LaLiga se haya “lanzado” hasta ahora.

Semanas después de dichas declaraciones por parte del presidente de LaLiga, se congregaban en FIDE para debatir precisamente acerca de este asunto, el director general corporativo de LaLiga, Javier Gómez, junto con el abogado Aurelio Gurrea, experto en gobierno corporativo y mercado de capitales. La sesión estuvo moderada por el Magistrado de lo Contencioso-Administrativo, Alberto Palomar. El punto de partida de dicha sesión -cuyo resumen pueden encontrar aquí– fue que la salida a bolsa de clubes y SAD, algo que hace aproximadamente veinte años se concebía como impensable, a día de hoy es una realidad, debido, en gran parte, al aumento de los ingresos recibidos por parte de estas entidades, fundamentalmente, en los últimos cuatro años[3]. Además, las expectativas a corto plazo son de continuo crecimiento, tras la venta del paquete de derechos televisivos hasta 2022 por un montante total de 3.421 millones de euros[4], lo cual implica que los clubes y SAD tendrán unos derechos de televisión estables hasta entonces, salvo en el supuesto de que desciendan de categoría (su principal riesgo). Sin perjuicio de lo anterior, parece que existen estudios contrastados que concluyen que hay una baja dependencia a los resultados deportivos, siempre y cuando el club sea constante en los derechos de televisión que recibe, en sus ventas de marketing, etc., algo que invita a pensar que lo que suceda en el terreno de juego puede llegar a ser “irrelevante”, siempre y cuando se cuente con un mínimo equilibrio económico-financiero, es decir, que la naturaleza multifacética de muchos clubes, tiene como principal consecuencia que los precios de las acciones no siempre coincidan con el éxito o el fracaso en el campo.

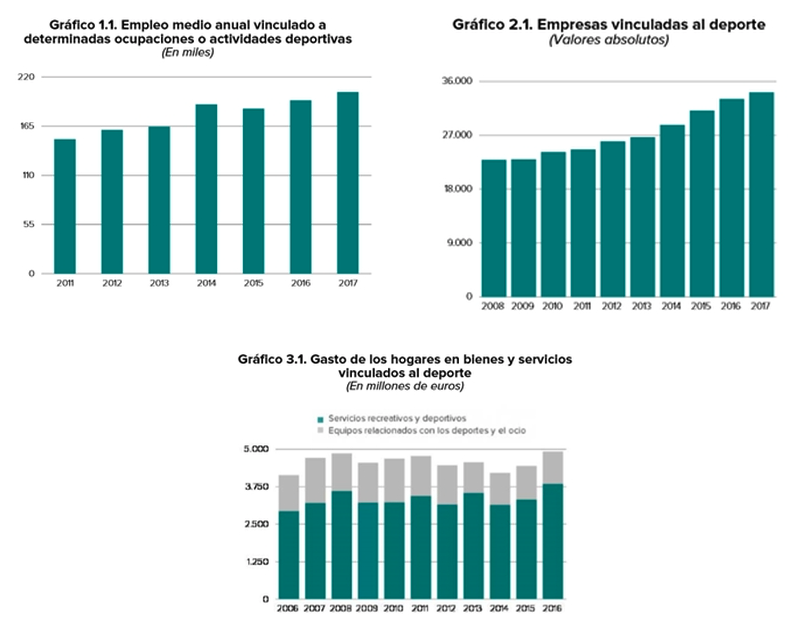

En este sentido, antes de entrar a analizar los factores a tener en cuenta ante una hipotética salida a bolsa, conviene destacar la importancia del fútbol para la economía recientemente y, en concreto, en lo que se refiere a nuestro país, suponiendo hoy en día ya un 1,37% del Producto Interior Bruto (PIB)[5]. A la luz de lo anterior, resulta de utilidad acudir al Anuario de Estadísticas Deportivas del año 2018[6], el cual recoge una selección de los resultados más relevantes del ámbito deportivo de los últimos años y sirve como herramienta útil para el conocimiento de la situación del sector deportivo en España y de su constante evolución. Se adjuntan más abajo algunas gráficas únicamente a modo de referencia, como ejemplo del crecimiento de este sector y de lo que supone para el conjunto de la economía:

Sentado lo anterior, la salida a bolsa es una estrategia de crecimiento que numerosas entidades se plantean en un momento dado. Se trata de una decisión sumamente importante, debido a las implicaciones que ello conlleva, tanto a nivel organizativo, como a nivel operativo. En lo que se refiere a las SAD en concreto, uno de los objetivos fijados en el Real Decreto 1251/1999, de 16 de julio, sobre Sociedades Anónimas Deportivas (en adelante, “RDSAD”) es “aproximar el régimen jurídico de las sociedades anónimas deportivas al del resto de entidades que adoptan esta forma societaria, permitiendo una futura cotización de sus acciones en las Bolsas de Valores y, simultáneamente, establecer un sistema de control administrativo sobre el accionariado y la contabilidad de estas sociedades, con el fin de velar por la pureza de la competición y proteger los intereses públicos y de los potenciales inversores”. Por tanto, parece que la finalidad que subyace detrás de la idea de que los clubes y SAD salgan a bolsa, reside en la voluntad de institucionalización de estas entidades, junto con el nivel de prestigio que supone el sometimiento a la disciplina de mercado ante sus diferentes grupos de interés y la consecuente equiparación a otras sociedades cotizadas.

Entre las ventajas de la salida destacan la financiación del crecimiento de la empresa (permitiendo destinar los ingresos correspondientes a esta vía de financiación hacia inversiones a medio-largo plazo -por ejemplo, estadios o ciudades deportivas-), la liquidez para los accionistas, la valoración objetiva de la compañía como consecuencia del continuo escrutinio de su desempeño, el prestigio e imagen de marca que anteriormente se mencionaba (reputación, visibilidad), el acceso a toda la comunidad inversora (incluyendo aquellos inversores con perfiles más sofisticados), el apoyo en la internacionalización, la profesionalización de la gestión empresarial y las mayores posibilidades de tener más capital, por un lado, y de obtener deuda (emisiones de bonos, crédito a menor coste), por otro.

Por su parte, las principales desventajas son, entre otras, el deseo de los accionistas mayoritarios de mantener el control, los altos costes regulatorios y de servicios profesionales, el escrutinio público o la volatilidad. En relación con esto último, tal y como apuntaba Aurelio Gurrea en la referenciada sesión, lo cierto es que la revelación de información que hacen las compañías es en general, trimestral, bianual o incluso anual, en función del país en el que operen. En cambio, si un club de fútbol o SAD sale a bolsa, el hecho de estar jugando semanalmente provoca que reporte información relevante para los inversores de manera semanal, y mientras que el precio de las acciones de cualquier compañía suele depender de sus expectativas de cash-flow futuros, la participación como socio o accionistas de un club de fútbol o SAD suele ser más emocional. Por tanto, este factor psicológico de la inversión en clubes de fútbol, unido a la mayor periodicidad con la que se reporta información relevante en el fútbol (cada partido), puede provocar una mayor volatilidad en el precio de las acciones de estas entidades (algo que genera, por tanto, cierta inseguridad e incertidumbre). En algunos casos, a su vez, la salida a bolsa implicaría la obligatoria transformación del tipo social, algo estrictamente necesario en casos tan significativos como el Real Madrid o el Fútbol Club Barcelona, que no están constituidos como SAD.

Dicho esto, al igual que para muchas otras empresas, para los clubes y SAD, la internacionalización de su negocio ha dejado de ser una opción, para convertirse en un imperativo para la consecución del éxito o la supervivencia. Y es que las empresas cotizadas aprovechan su transparencia informativa, su visibilidad y su valoración para acceder a recursos de inversores internacionales[7]. De ahí que, una vez se ha tomado la decisión de invertir, el siguiente paso sea la elección del lugar. En este sentido, y en relación con el párrafo inicial, a la hora de elegir Hong Kong, resulta especialmente importante para el RCD Espanyol el fichaje del delantero chino Wu Lei, procedente del Shanghai Sipg FC. Sin embargo, este no ha sido el único movimiento realizado por parte del club blanquiazul en el continente asiático. Sin ir más lejos, el año pasado, la entidad firmó una colaboración con la empresa Rui Dong Sport para abrir una academia en la provincia de Hunan y otra en Yunnan. Por tanto, en resumidas cuentas, habrá de tenerse en cuenta, por un lado, la cantidad de aficionados en el punto geográfico en cuestión y, por otro, el régimen aplicable a la operación (es decir, si se le aplica únicamente la legislación del país donde se va a efectuar la salida en caso de realizarse en el extranjero, o también la legislación nacional). En línea con el razonamiento seguido por el RCD Espanyol, el Manchester United también se planteó la salida a bolsa en Singapur y Hong Kong, por el gran número de aficionados del equipo inglés en esa zona de Asia. Por el contrario, la falta de seguidores suficientes en el extranjero fue uno de los motivos por los que la Juventus de Turín decidió salir a bolsa en Italia.

Una vez se ha decidido el mercado regulado en el que se va a proceder a hacer la oferta pública de las acciones de la compañía, resulta esencial dar los pasos adecuados para que la salida se complete con éxito[8]. En el caso de España, el proceso conllevaría la preparación de multitud de documentación con carácter previo, entre la que destaca:

- la formulación de un “equity story” en el que se introduzca la entidad, sus objetivos, comportamiento financiero reciente, así como razones para invertir;

- el escrito de solicitud de admisión a negociación;

- las certificaciones de los acuerdos adoptados por la Junta General de Accionistas y por el Consejo de Administración, relativo a la solicitud de admisión a negociación;

- las distintas certificaciones en las que se describan los litigios de carácter relevante, los estatutos sociales del club o SAD, junto con otra información que pueda requerir el potencial inversor;

- el ejemplar del folleto informativo registrado en su caso, ante la Comisión Nacional del Mercado de Valores (en adelante, “CNMV”); o

- las cuentas anuales auditadas de los últimos tres ejercicios.

Asimismo, la cotización en bolsa implicaría la obligación por parte de los clubes y SAD de respetar tanto la normativa específica del sector (esto es, Ley del Deporte, RDSAD, etc.), como la propia normativa societaria aplicable al resto de sociedades cotizadas. En este sentido, la reciente reforma de la Ley de Sociedades de Capital para la mejora del gobierno corporativo[9] afectaría a todos los clubes y SAD que tomen esta decisión. Dicho sea de paso, el objetivo final de esta reforma concuerda con los principales objetivos de LaLiga en los últimos años, en lo que se refiere a conducir a las entidades deportivas españolas a las cotas más altas de competitividad, generación de confianza y transparencia, mejora del control interno y afianzamiento de una adecuada segregación de funciones. Adicionalmente, en el caso de los clubes y SAD, por tanto, debería adaptarse tanto la normativa interna como la página web corporativa a esta nueva circunstancia, además de que debería llevarse a cabo la aprobación de unos nuevos estatutos sociales, un reglamento de la junta general de accionistas y un reglamento del consejo de administración. Por su parte, el órgano de administración debería cumplir con una serie de obligaciones “extra” en términos de responsabilidad, sin perjuicio de la responsabilidad especial que ya le corresponde como gestores de compañías dedicadas al deporte[10]. Por ello, más allá de responder “de los daños que causen a la sociedad, a los accionistas y a terceros, por incumplimiento de los acuerdos económicos de la Liga Profesional correspondiente”[11] (en este caso, LaLiga), los administradores de clubes y SAD se verían en la obligación de acatar también las disposiciones del Código de Buen Gobierno de sociedades cotizadas, en los que rige el principio de “cumplir o explicar”.

Por todo ello, la principal conclusión es que, llegados a este punto, ahora sí parece que se concreta como una opción real la salida a bolsa de clubes o SAD en España. La profesionalización del sector, el aumento de los ingresos y consecuente saneamiento de los clubes, así como el interés por parte de LaLiga de posicionarse como una marga de prestigio a nivel global, invitan a creer que, en los próximos meses, el primer proyecto de estas características “eche a andar”. Sin perjuicio de lo anterior, han aparecido otras formas de financiación externa en el ámbito deportivo que deberían, a su vez, tenerse en cuenta, como es el supuesto de la microfinanciación o crowdfunding[12]. Este tipo de financiación participativa o colectiva en masa se plantea como una alternativa intermedia, junto con la salida al Mercado Alternativo Bursátil (cuyos requisitos de entrada son, quizás, algo más flexibles), o iniciativas tan punteras como la emisión de ICOs (initial coin offerings). En cualquier caso, lo que parece evidente es que la salida a bolsa conllevaría un arduo trabajo previo para los clubes y SAD que efectivamente se lo planteen e implicaría una serie de obligaciones a posteriori (de publicación de resultados y sometimiento a auditorías no solo del Consejo Superior de Deportes, sino que también de la CNMV) que deberían contemplarse con detenimiento con anterioridad a la toma de la decisión definitiva.

[1] https://www.palco23.com/clubes/rastar-prepara-el-terreno-para-sacar-al-espanyol-a-bolsa-en-hong-kong.html

[2] Entre otras, https://cincodias.elpais.com/cincodias/2018/04/19/mercados/1524131131_354947.html

[3] A modo de ejemplo, los miembros de lo que se conoce como LaLiga neteada -es decir, todos los clubes y SAD salvo Real Madrid y Fútbol Club Barcelona- duplicaron su cifra de negocio durante este periodo.

[4] https://elpais.com/economia/2018/06/25/actualidad/1529956654_153032.html

[5] http://www.expansion.com/directivos/deporte-negocio/2019/01/30/5c517ee9e2704e22598b45d6.html

[6] http://www.culturaydeporte.gob.es/servicios-al-ciudadano-mecd/dms/mecd/servicios-al-ciudadano-mecd/estadisticas/deporte/anuario-deporte/AED-2018/Anuario_de_Estadisticas_Deportivas_2018.pdf

[7] http://www.bmerv.es/docs/BMadrid/docsSubidos/GUIA_SALIR_A_BOLSA_.pdf

[8] https://www.bbva.com/es/salidas-bolsa-estrategia-crecimiento-empresas/

[9] “La incidencia de las últimas reformas societarias en el funcionamiento de la Junta General de las SAD”, Enrique Moreno Serrano (Revista Aranzadi de Derecho del Deporte y Entretenimiento núm. 49/2015)

[10] “La financiación externa de las sociedades anónimas deportivas y la escasa participación de los fondos de capital-riesgo”, Cecilio Molina Hernández (Revista Aranzadi núm. 53/2016)

[11] Artículo 24.6 de la Ley del Deporte

[12] “El crowdfunding en el deporte. Un método alternativo de financiación de proyectos deportivos”, Danny Cerda Labanda (Revista Aranzadi núm. 48/2015)